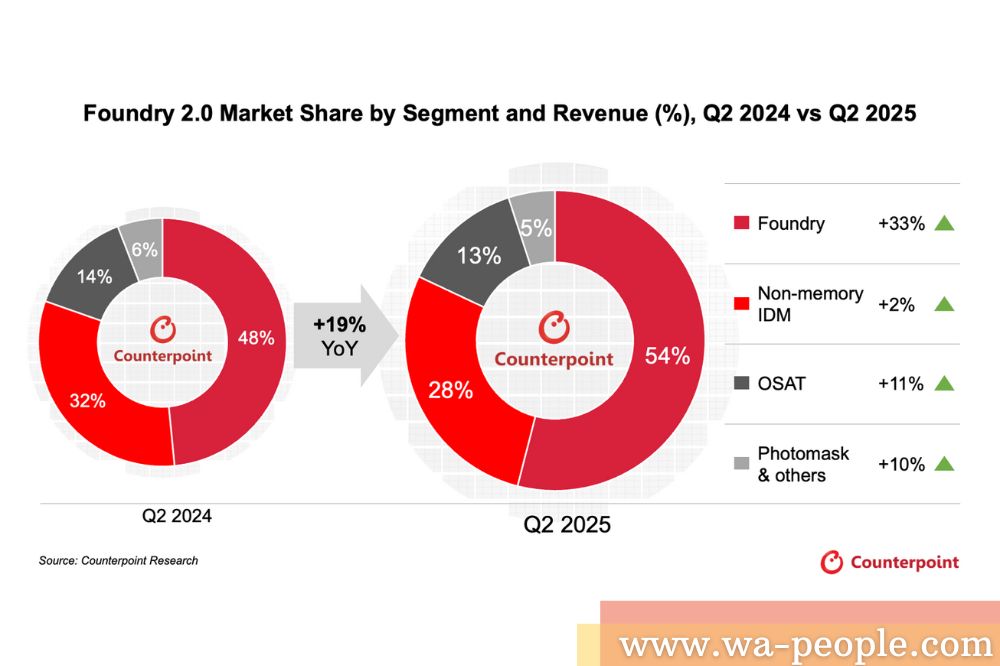

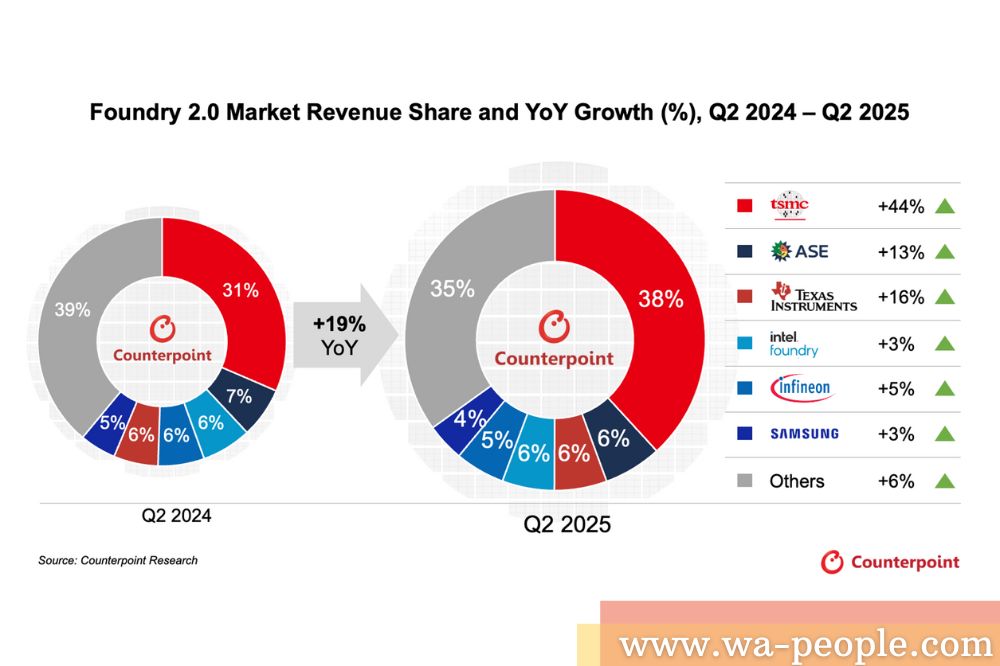

圖說:根據 Counterpoint Research《晶圓代工營收追蹤》報告,全球半導體 Foundry 2.0 市場 2025 年第二季營收年增 19%,先進製程與先進封裝為主要驅動力。

根據 Counterpoint Research《晶圓代工營收追蹤》報告,2025 年第二季全球半導體 Foundry 2.0 市場營收年增 19%,主要受惠於AI帶動的先進製程與先進封裝需求持續增溫,同時中國補貼計畫亦推動了拉貨效應。Counterpoint Research預期第三季營收將延續這股動能,季增中個位數百分比。

在純晶圓代工市場,TSMC台積電市佔率由去年同期的 31% 上升至 38%,穩居市場領導地位,並貢獻了第二季 Foundry 2.0 市場營收年增的 75%。台積電營收年增達 44%,主要動能來自 3nm 產能放量、AI GPU 帶動的 4/5nm 高稼動率,以及 CoWoS擴產。這些因素將持續驅動 2025 年下半年的成長。

OSAT 產業在 2025 年第二季營收年增 11%,高於 2024 年同期的 5%。其中,日月光對整體增長貢獻最大,京元電則憑藉 AI GPU 需求帶動,營收年增超過 30%,成長最為顯著。先進封裝將成為 OSAT 廠商的關鍵成長引擎,AI GPU 與 AI ASIC 將於 2025/2026 年驅動需求,其他領域新增訂單也具潛在上行空間。

Counterpoint Research資深分析師 William Li 評論指出:「隨著先進封裝技術的重要性日益提升,預期晶片廠商將更依賴先進封裝來提升晶片效能。憑藉台積電的技術實力與穩固的客戶關係,其不僅將持續領先先進製程,也將在先進封裝領域保持領先地位。」

非記憶體IDM於 2025年第二季重回正成長,營收年增 2%(去年同期為 -9%),其中德州儀器營收年增達 16%,為主要驅動力。由於客戶庫存水位偏低,訂單能見度較上一季改善,工業領域復甦亦支撐成長。不過,車用市場在上半年尚未顯現明顯訂單回升,預計下半年將迎來反彈。

整體而言,Counterpoint Research資深分析師 Jake Lai 表示:「傳統消費電子旺季、AI 應用與訂單加速,以及中國現行補貼政策,將成為第三季主要成長驅動力。」預期 2025 年第三季先進製程的稼動率及純晶圓代工廠的晶圓出貨量將持續增加。

Foundry 2.0 定義:

傳統晶圓代工(Foundry 1.0)僅聚焦於晶片製造,已不足以體現由 AI 趨勢與系統層級最佳化驅動的產業動態。企業正從單純製造鏈的一環,轉型為技術整合平台,以展現更緊密的垂直整合、更快速的創新與更深度的價值創造。因此,Foundry 2.0 的定義涵蓋純晶圓代工、非記憶體 IDM、OSAT 與光罩製造廠商,而非僅限於 Foundry 1.0 的純晶圓代工廠。