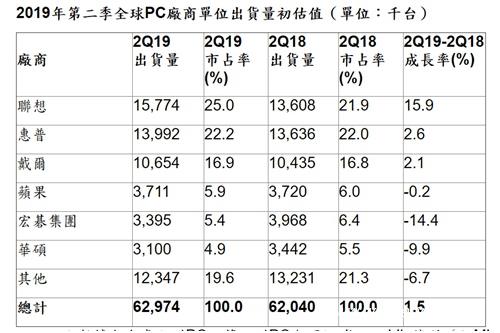

圖說:以上數據包含桌上型PC、筆記型PC與頂級ultramobile機種(如Microsoft Surface),但不包括Chromebook及iPad。所有資料均根據初步調查結果所推估,最後推估值可能有所變動。本統計數據以銷售到通路的出貨量為準。數字可能因四捨五入而與整數有些微出入。資料來源:Gartner(2019年7月)

國際研究暨顧問機構Gartner指出,經歷過去兩季出貨量下滑,2019年第二季全球個人電腦(PC)出貨量成長1.5%,達6,300萬台,較2018年第二季的6,200萬台微幅提升。

Gartner資深首席分析師北川美佳子(Mikako Kitagawa)表示:「第二季全球PC出貨量主要由商用市場的Windows 10換機潮帶動;而桌機的強勁成長動能也抵銷行動PC的出貨下滑。」

北川美佳子進一步指出:「過去18個月Intel CPU缺貨問題,使規模較大的廠商從無法取得CPU的中小規模廠商中搶得市占並持續成長,不過Gartner發現Intel CPU缺貨狀況在近期已有緩解的趨勢。」

僵持不下的貿易戰和潛在的關稅問題,也提升PC市場短期需求的不確定性。北川美佳子指出:「雖然中美貿易戰沒有對第二季PC市場帶來影響,但下一輪關稅政策將可能帶來強烈衝擊,畢竟多數筆記型電腦和平板電腦目前仍是由中國製造,若廠商沒有即時針對關稅做出回應,這類裝置在美國的售價極有可能大幅提升。」

2019年第二季全球前三大PC廠商仍為聯想、惠普及戴爾,市場占比合計為64.1%,而2018年第二季則是占60.7%(見上圖)。此三廠商受惠於規模經濟而能持續提升市占率,2019年上半年Intel CPU短缺更加速此趨勢。

聯想穩坐第二季市占冠軍寶座,年成長率亦居首位,不過其出貨量反映聯想對於潛在關稅的預期心理。就區域而言,除整體PC市場衰退的拉丁美洲外,聯想在全球各主要地區出貨量皆有兩位數成長。

惠普第二季全球PC出貨量較去年增加2.6%,主要地區強勁的商用PC需求為關鍵成長因素,甚至彌補了疲軟的行動PC需求。雖Gartner未將Chromebook納入PC市場統計,但惠普的Chromebook出貨量也有明顯增長,且極有可能持續成為該產品線的領導廠商。

戴爾已連續六季PC出貨正成長,且為過去三年中表現最穩定的主要領導廠商,這須歸功於戴爾對其投資項目抱持的明確目標。

亞太、美國及拉丁美洲出貨均下滑,歐非中東則恢復正成長

第二季亞太區PC出貨量為連續第三季下滑,比去年同期減少1%,主要原因在於市場不確定性使得消費者購買產品時較保守,中國市場相對走弱。不過亞太區其他成熟市場如澳洲及紐西蘭,則因Windows 10換機潮而有較好的表現;日本也因商用PC需求上揚而見明顯的市場成長。

在美國市場中,第二季PC總出貨量為1,400萬台,比去年同期下滑0.4%。惠普出貨量仍在眾廠商中拔得頭籌,市占率為29.8%,而位居第二的戴爾則拿下28.4%的市占率。

2019年第二季美國PC廠商單位出貨量初估值(單位:千台)

注:以上數據包含桌上型PC、筆記型PC與頂級ultramobile機種(如Microsoft Surface),但不包括Chromebook及iPad。所有資料均根據初步調查結果所推估,最後推估值可能有所變動。本統計數據以銷售到通路的出貨量為準。數字可能因四捨五入而與整數有些微出入。

資料來源:Gartner(2019年7月)

歐洲、非洲及中東地區(歐非中東;EMEA)第二季恢復正成長,出貨量比去年增加1.7%。商用PC需求仍強勁,因企業和政府持續佈署Windows 10並更新標準PC配置;然許多主流使用者在電競及高階行動PC外未見足夠創新元素,因此消費性市場依舊疲軟,這將導致更長的PC生命週期,對於中型PC廠商在消費市場銷售上產生不利影響。

拉丁美洲市場同時受到經濟、政治的不確定性及CPU短缺所影響,第二季出貨量下滑3.9%,但與前兩季相比下滑幅度最小。由於拉丁美洲等新興市場的CPU資源分配優先順位較低,CPU供貨短缺帶來的影響可能比其他成熟地區來得更明顯。